歷史性的拋盤可能再現(xiàn)!空頭已經(jīng)在蠢蠢欲動

野村證券發(fā)出警告,看著目前美股市場的情況,不禁讓人聯(lián)想起2008年雷曼兄弟破產(chǎn)前夕的景象。悲觀的市場情緒,蠢蠢欲動的空頭……一切似乎都在暗示著拋售潮的到來只是時間問題。

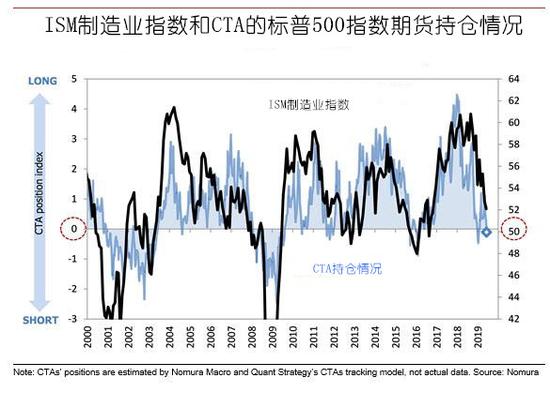

野村證券分析師Masanari Takada表示,的經(jīng)濟增長勢頭正在明顯放緩,糟糕的經(jīng)濟數(shù)據(jù)加劇了市場參與者的擔(dān)憂,CTA基金已經(jīng)開始試探性地做空標普500指數(shù),但它們似乎還在等待著什么。如果CTA進行長期拋售,表明他們的動機并非只是技術(shù)原因,而是對經(jīng)濟的一致看衰。

Takada還指出,盡管目前還沒有足夠的證據(jù)說明這些基金是否已經(jīng)轉(zhuǎn)向大幅做空,但他認為標普500指數(shù)期貨的賣空策略應(yīng)該會在未來3個交易日內(nèi)變得清晰起來。標普500指數(shù)可能面臨著最終的拋售壓力,波動性上升的條件看起來也已經(jīng)成熟。

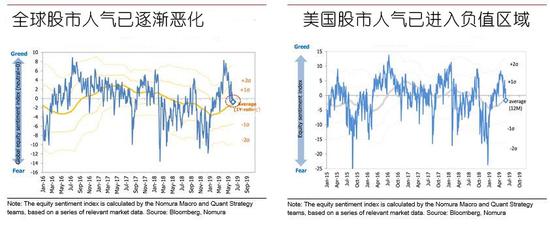

在拋售來臨前,野村證券認為美股可能會在6月中旬到8月初期間出現(xiàn)一次反彈,就像股市在2008年7-8月份出現(xiàn)了一波反彈,隨后便進入大崩盤。野村認為現(xiàn)在的市場情況和投資者情緒跟那時候很像。全球股市尤其是股市的投資者正變得越來越厭惡風(fēng)險,目前的市場形勢正在鼓勵這些投資者,特別是那些投機者進場做空。

未來市場情緒的決定權(quán)或掌握在美聯(lián)儲手中。

如果美聯(lián)儲屈服于市場的壓力,在6月份的FOMC會議上進行降息,那么市場情緒可能會在短期內(nèi)好轉(zhuǎn)。美聯(lián)儲的舉動也將可能推動股市反彈,到時候CTA的空頭頭寸將面臨拋盤壓力。特別是鮑威爾最近的一次講話過后,市場參與者看到了更多的希望。

野村證券分析師認為,降息未必完全就是好事。美聯(lián)儲降息其實意味著一種妥協(xié),即美聯(lián)儲承認經(jīng)濟即將進入衰退,迫使它不得不采取預(yù)防性措施。歷史經(jīng)驗表明,加息周期結(jié)束后的第一次降息往往意味著經(jīng)濟衰退的到來,最近的三次衰退均是在降息后的三個月內(nèi)到來。

當然,美聯(lián)儲也可以決定現(xiàn)在不采取行動,但如果它這樣做,一些眼光更加長遠的投資者很可能會不得不選擇拋售手中的股票,在這種情況下,去年年底的美股崩盤很可能會再次上演。